Opinião: A hegemonia do dólar deve ser terminada

Via portal da revista Exame

Artigo do cônsul geral da China em São Paulo, Yu Peng, detalha como os EUA desfrutaram dos benefícios dessa relação por muito tempo

Recentemente, sob influência das políticas do Federal Reserve, o dólar continuou a se fortalecer, afetando mercados de moedas, ações e títulos de diversos países. No primeiro semestre deste ano, o real se desvalorizou 13,4% em relação ao dólar. Uma série de flutuações do dólar desencadeou pânico global, de forma que as pessoas não puderam deixar de se questionar: o mundo pagará novamente pela hegemonia do dólar?

Os EUA desfrutam dos benefícios da hegemonia do dólar por muito tempo. A Conferência de Bretton Woods de 1944 estabeleceu o sistema financeiro internacional de dupla indexação “dólar-ouro” do pós-guerra. No entanto, apenas 27 anos depois, como as reservas de ouro dos EUA não eram capazes de pagar pelo dólar americano que circulava no exterior, o governo americano simplesmente renegou seu compromisso de pagar por ele, conforme estipulado em tratados internacionais. Desde então, os próprios EUA estabeleceram o sistema de “petrodólares” por meio de manobras governamentais e, contando com seu poder exclusivo de veto no Fundo Monetário Internacional, obstruíram a implementação do sistema de direitos especiais de saque e consolidaram a posição dominante do dólar americano. Para seguir desfrutando dos benefícios da hegemonia do dólar, os EUA não pouparam esforços para, por todos os meios possíveis, suprimir potenciais concorrentes e até mesmo aliados. Em 1985, os EUA, a partir do “Plaza Accord”, forçaram a valorização do iene, o que resultou no colapso econômico de longo prazo do Japão, de forma que a internacionalização do iene sofreu um revés. Em 1999, os EUA provocaram uma guerra no Kosovo, fazendo com que uma grande quantidade de capital internacional fugisse da Europa e, assim, aplicando um golpe direto para o nascimento do euro. Após a crise ucraniana, o euro e a libra despencaram, enquanto o dólar subiu e se manteve em alta.

Os demais países do mundo pagam a conta pelos EUA. O dólar é tanto a moeda nacional dos EUA quanto a moeda mundial, de modo que os EUA ocupam uma posição vantajosa desigual. O professor de economia da universidade cornell, Prasad, descreve isso como um “privilégio arrogante” de “aproveitar a prodigalidade de outros países para pagar a conta”. Com uma nota de 100 dólares custando apenas cerca de 17 centavos, outros países do mundo literalmente fornecem aos EUA bens e serviços de valor equivalente a US$ 100. Esse privilégio também permite que os EUA mantenham déficits comerciais e fiscais cada vez maiores e coletem um “imposto da casa da moeda” dos poupadores de dólares em todo o mundo. É também por conta desse privilégio que o teto da dívida dos EUA se tornou de fato “ilimitado”. Nos últimos 50 anos, a dívida do governo dos EUA aumentou mais de 800 vezes, atingindo o patamar de US$ 34,73 trilhões, o que equivale a um fardo de US$ 103 mil para cada americano. Por isso, o governo dos EUA emitiu uma grande quantidade de dólares adicionais para pagar e diluir a enorme dívida externa, disfarçada de invasão de riqueza mundial.

O maremoto de dólares colhe a riqueza global. Ao criar “marés” de taxas de juros, o Federal Reserve considera o mercado global como sua área de inundação financeira, transferindo suas crises domésticas de forma arbitrária e se tornando a principal fonte de risco financeiro global. Quando há necessidade de estimular a economia, os EUA implementam uma política monetária expansionista. Após a eclosão da pandemia de COVID-19, o Federal Reserve ativou um modo de flexibilização quantitativa ilimitada. Em um ano e meio, os EUA emitiram o equivalente a mais de 200 anos de dólares, quase a metade do valor total de emissão, a maioria dos quais entrou nos mercados de capitais estrangeiros, levando o país a correr o risco de inflação e bolhas de ativos. Para lidar com a inflação doméstica, os EUA implementaram uma política de aumento da taxa de juros, aproveitando a oportunidade para obter “emissão excessiva de dólares americanos / taxas de juros mais baixas – investimento no exterior / empréstimos estrangeiros – aumento e valorização da taxa de juros – retorno do dólar”, o ciclo completo. Na década de 1980, o ciclo de aumento da taxa de juros dos EUA ocorreu no México, no Brasil e na crise da dívida de outros países latino-americanos, de modo que estes entraram na assim chamada “década perdida”, ainda fresca na memória de tais países.

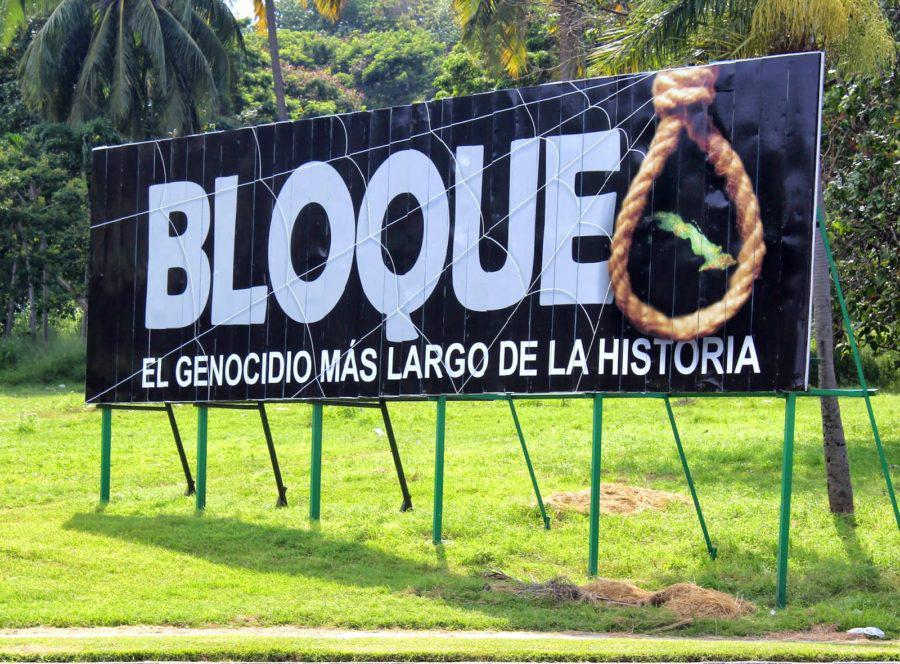

É imperativo reduzir a dependência do dólar. Com a mudança gradual do centro de gravidade da economia mundial, bem como o surgimento de mercados emergentes, se torna cada vez mais urgente reduzir a dependência do dólar e sair da chamada “armadilha do dólar”. O secretário-geral da ONU, António Guterres, tem apelado repetidamente para a promoção de um sistema financeiro internacional mais inclusivo. Recentemente, a Arábia Saudita decidiu não renovar seu acordo de petrodólares de 50 anos com os EUA. Os líderes dos países dos BRICS e do MERCOSUL já manifestaram diversas vezes a criação de uma moeda comum e a autonomia econômica e financeira. Atualmente, mais de 70 países iniciaram o processo de “desdolarização”. Em fevereiro do ano passado, os governos da China e do Brasil assinaram um acordo de compensação de RMB no Brasil, visando a promover ainda mais o comércio bilateral e a facilitação de investimentos. A Rússia introduziu em países e regiões “hostis” a “ordem de liquidação do rublo”. O Banco Central da Índia lançou o mecanismo de liquidação da rupia para o comércio internacional. Todos os sinais demonstram que o processo de “desdolarização” está se acelerando.

Os EUA, como a maior economia do mundo e o principal emissor de moeda internacional, deveriam levar a sério as responsabilidades de uma grande potência, mas, ao contrário, têm adotado uma política monetária unilateral e sobreposto seus próprios interesses aos interesses do mundo. Atualmente, o desenvolvimento econômico global está enfrentando diversos desafios, de forma que países de todo o mundo têm pedido a reforma do sistema de governança financeira internacional. A China está disposta a trabalhar com outros países, incluindo o Brasil, para fortalecer a coordenação de política macroeconômica, promover o avanço do sistema monetário internacional na direção da diversificação e trabalhar em conjunto para preservar a estabilidade econômica e financeira internacional, de modo a injetar um forte impulso na recuperação da economia mundial.

*Yu Peng é cônsul geral da China em São Paulo